Блог им. Video |Серьезные люди покупают доллар, а не рубль

- 19 августа 2015, 08:53

- |

У индекса ММВБ есть шанс вырасти за счет ослабления рубля, с индексом РТС дела обстоят хуже. В первую очередь иностранные инвесторы продают акции развивающихся стран экономика которых уязвима к снижению сырьевых цен (Чили, Бразилия, Россия). К примеру, чилийский фондовый индекс Chile IPSA находится вблизи годовых минимумов из-за падения цен на железную руду, медь и селитру. На недельном графике развивающихся рынков MSCI Emerging Markets (EEM) недавно были пробиты минимумы 2013 года. Ситуация находится под полным контролем «медведей». При вчерашнем закрытии 34,76 ближайшая техническая остановка находится на уровне 33,42 (минимумы 2011 года). Это самый оптимистичный сценарий. Негативный сценарий состоит в том, что поскольку индекс несколько лет консолидировался в боковом диапазоне 45 – 36, нижняя граница которого была недавно пробита, индекс может перейти в параллельный боковой диапазон 36 – 27. Сценарии могут быть разными, но очевидно одно – график находится ниже двухсотдневной средней, а эта зона «медведей».

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Блог им. Video |Я трейдер и хочу жить в Сочи, а не в помойке!

- 04 августа 2015, 15:17

- |

(Помойка это про город Екатеренбург)

Начальник управления активных операций ИК «Церих» Александр Баулин о текущей ситуации 04.08.15

Блог им. Video |Ждем 1750!

- 03 августа 2015, 08:11

- |

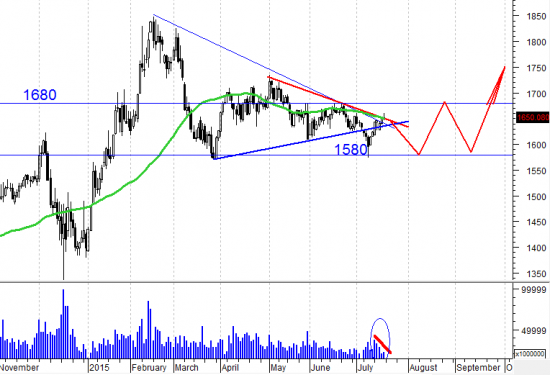

В наших реалиях август обычно бывает не самым спокойным месяцем, поэтому продажи конца июля частично связаны с тем, что инвесторы старались избавиться от акций перед последним летним месяцем. Но пробитие в пятницу понижательного тренда на индексе ММВБ с 1840 (из-за девальвационного драйвера и покупок акций на дивидендные средства) дарит надежду «быкам». До конца года они достигнут отметки 1750 пунктов.

На стабильный поступательный рост я пока не рассчитываю. Рост будет рваным и нервным. У инвесторов слишком много раздражителей. Главные из них: негативная динамика развивающихся рынков, в частности китайского фондового рынка, и негативная динамика сырьевых рынков. К примеру, сегодня фондовый рынок Поднебесной снижается. За неделю китайский фондовый индекс потерял 10% своего «веса». В выходные была опубликована статистика по индексу деловой активности Китая в промышленном секторе PMI, который в июле составил 50 пунктов против 50,2 в июне. В мае на графике индекса развивающихся рынков MSCI Emerging Markets (EEM) был сформирован понижательный тренд – «медведи» полностью контролируют ситуацию. Что касается локальных отскоков наверх, то они ситуацию не меняют. При пятничном закрытии на отметке 37,12 понижательный тренд проходит в районе 39. Есть люфт для локального роста. На прошлой неделе на китайском фондовом рынке ситуация несколько стабилизировалась, но эта стабилизация была связана не с фундаментальными причинами а с тем что на дневных графиках индикаторы показали «перепроданность».

( Читать дальше )

Блог им. Video |Нестабильность на китайском рынке будет иметь глобальные последствия

- 30 июля 2015, 08:43

- |

Вчера на торгах укрепились доллар и евро. Сенсации в этом нет – на прошлой неделе мы писали о наличии зоны сопротивления 58,8 – 60 рублей, которые «быки» на долларе с ходу не пройдут. ЦБ РФ решил приостановить покупку валюты в резервы, кроме того отскочили наверх нефтяные котировки. Игра на ослабление рубля временно потеряла актуальность, и спекулянты перебежали на фондовый рынок – ловить отскок о поддержки 1580 пунктов по индексу ММВБ. Ситуация на китайском рынке также способствует снятию панически настроений у наших инвесторов. Последние два дня китайские акции показывают позитивную динамику (сегодня нейтральную). Кстати, о ситуации на фондовом рынке Поднебесной хотелось бы остановиться подробнее.

Фондовый рынок – одно из отражений экономики. В экономике китайцы пробуют что-то новое, сочетая плановую экономику с концепциями свободного рынка. Ясно, что новое это всегда проблемы. И эти новые подходы они переносят и на фондовый рынок. Когда обвалился индекс Shanghai Composite и начались панические продажи, китайское правительство ввело, по крайней мере, 40 мер по поднятию рынка. Среди них урезание процентной ставки Центробанком и создание стабилизационного фонда для скупки акций. В сумме китайские власти выделили 5 трлн юаней или почти 10% ВВП, чтобы остановить панические продажи.

( Читать дальше )

Блог им. Video |Сезон отпусков, сигарных вечеринок, а не сезон покупок

- 24 июля 2015, 08:40

- |

Инвесторы слишком напуганы снижающимися ценами на нефть для того чтобы реагировать на позитивные новости. По-хорошему, между фондом рынком и ценам на нефть надо установить границу с колючей проволокой, устройствами-самострелами SM-70 и осколочными минами. Чтобы плохие «нефтеновости» к нам на фондовую биржу не перебегали...

Сигарная вечерика ФИНАМА

Раз аналитики Morgan Stanley прогнозируют сильное падение нефти, то мы акции не покупаем. Вернее покупаем, но их ограниченного списка и очень робко («Норильский Никель», «Татнефть» прив, «Сургутнефтегаз» прив). На общую динамику индекса ММВБ эти покупки практически не влияют. Акции «Сбербанка» об не смогли преодолеть сопротивление 77 и теперь одним глазом смотрят в сторону снижения до 71, акции «Газпрома» посматривают в сторону 135. На графике индекса ММВБ поддержка проходит по двухсотдневной средней (район 1600). Другая поддержка проходит по повышающемуся тренду, проведенному через точки 14.03.14 и 16.08.14 (район 1580). Ниже 1580 я индекс пока не вижу.

( Читать дальше )

Блог им. Video |Что-то подсказывает, что России на этот повезет

- 23 июля 2015, 08:21

- |

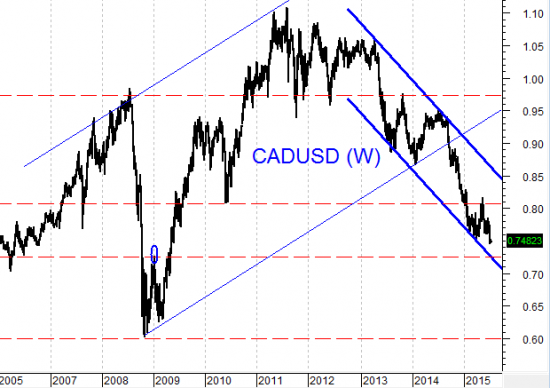

В такой ситуации канадский доллар, российский рубль и другие сырьевые валюты находятся под большим давлением. К примеру, курс канадского доллара сейчас находится вблизи шестилетнего минимума. Поэтому, инвесторам сейчас кажется, что игра на ослабление рубля более интересна, чем краткосрочные инвестиции в акции.

Хедж-фонды и другие спекулянты сократили ставки на повышение нефти WTI до минимального уровня с марта. Котировки нефти WTI находятся ниже знаковой отметки 50 долларов. Как ни странно, на промежутке десять лет и более курс рубля больше связан с ценой нефти WTI, а не Brent. Хотя штат Техас, где добывается сорт WTI от нас далеко. Мы бы порекомендовали покупку акций «широким фронтом», но индекс ММВБ находится под падающим трендом с 1840 пунктов и теоретически может снизиться до 1580 пунктов (ниже мы его не видим). Динамика развивающихся рынков также не радует. Вчера индекс развивающихся рынков MSCI Emerging Markets (EEM) снизился на 1,43%.

( Читать дальше )

Блог им. Video |Рост индекса ММВБ пока не вызывает большого доверия

- 19 июля 2015, 19:17

- |

На торгах в пятницу индексы закрылись с понижением. При анализе ситуации на рынке мы предпочитаем опираться на биржевые графики, так как публикуемые в средствах массовой информации новости очень часто являются продуктами информационно войны. График индекса ММВБ показывает, что рост середины июля происходит на уменьшающихся объемах, следовательно он не вызывает большого доверия. Спекулянты купили акции «на отскок» когда появился свет в конце «греческого туннеля», а среднесрочные инвесторы покупать по текущим ценам не хотят. Логика следующая: агентство Fitch ожидает, что Федеральная резервная система США начет повышение процентных ставок в этом году. Повышение ставки укрепит доллар и ухудшит позиции стран с сырьевой экономикой (Бразилия, Россия). Россия имеет кредитный рейтинг BBB-, на одну ступень выше спекулятивного уровня и в случае дальнейшего снижения сырьевых цен он может быть снижен (прогноз изменения рейтинга «негативный»).

( Читать дальше )

Блог им. Video |Возможно эксперт ИК "ITinvest" Василий Олейник окажется прав

- 24 июня 2015, 08:34

- |

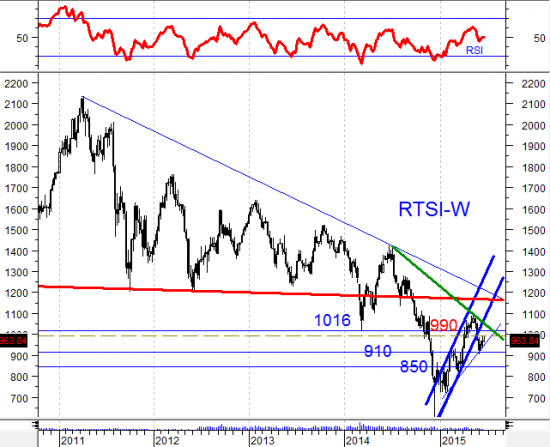

На вчерашних торгах биржевые индексы показали отрицательную динамику. Это типичная летняя торговля – все тренды на рынке акций носят исключительно локальный характер. На графике индекса ММВБ есть техническое сопротивление 1680 пунктов, а на отметке 1690 проходит понижательный тренд с уровня 1842 (17 февраля). На графике индекса РТС есть сопротивление 990. «Быки» предпочитают фиксировать прибыль, когда индексы приближаются к этим значениям. Слабые производственные данные из Японии и Китая посеяли сомнения в том, что нефтяные цены выйдут из диапазона вверх. Есть еще одна проблема, связанная с дивидендными бумагами. После того как аналитики Bank of America Merrill Lynch заявили о переоцененности акций Супннутнефтегаз прив, мы увидели фиксацию прибыли в этих акциях (-1,64%). Разумеется, это эмоциональная реакция и покупатели скоро вернуться – до закрытия реестра еще три недели.

( Читать дальше )

Блог им. Video |Медведи уже давно говорят о том, что индекс ММВБ снизится в район 1150 пунктов

- 16 июня 2015, 16:03

- |

Индекс ММВБ сегодня находится на нейтральной территории. Фондовый Рынок находится в режиме ожидания завтрашней пресс-конференции главы ФРС США. Есть спрос на узкий круг акций (Сургутнефтегаз прив., МТС, Норильский Никель). Есть небольшой спрос в акциях Роснефти и Газпрома. Международный экономический форум в Санкт-Петербурге состоится 18-20 июня и на нем будут заключены соглашения по поставкам энергоресурсов в Китай. Исходя из этого, открывать «короткие позиции» в Газпроме не поднимается рука. Котировки Газпрома сформировали локальный повышательный тренд с 2 июня. В рамках этого тренда они легко могут достигнуть технического сопротивления 147 (пробитый «медведям» декабрьский повышательный тренд). Крупные игроки продолжают «хороводить» рынком. От нас с вами мало что зависит. Чтобы боковая динамика рынка сменилась на понижательную, нужен обвал на американских биржах или пробитие нефтяным котировками поддержки уровня 62 доллара (Brent). Медведи уже давно говорят о том, что индекс ММВБ снизится в район 1150 пунктов. И где они эти 1150 пунктов? Остались далеко внизу. Развивающиеся рынки показывают динамику “ни рыба ни мясо, ни кафтан ни ряса” (сегодня китайский индекс Shanghai Composite Index снизился почти на 3,5%) и наш рынок показывает похожую динамику.

( Читать дальше )

Блог им. Video |Скажем «НЕТ!» среднесрочным инвестициям!

- 27 мая 2015, 08:23

- |

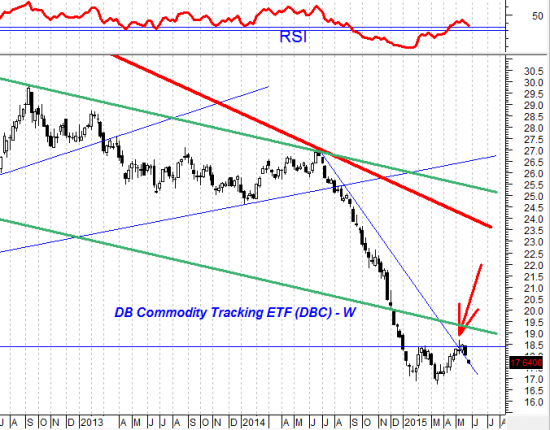

Сырьевой индекс DB Commodity Tracking ETF (DBC) не смог преодолеть в мае февральские максимумы, цена нефти марки Brent не смогла закрепиться выше отметки 68,5 долларов. Короткие позиции на Market Vectors России (ETF) (крупнейший российский фонд) выросли до трехмесячного максимума в 9,4% в начале этого месяца, по сравнению минимумом в 3,6% в январе(Bloomberg Markit). Успехи в экономике минимальны — промпроизводство в России в апреле сократилось на 4,5% в годовом выражении и на 6,5% по сравнению с мартом, растет количество просроченных корпоративных кредитов, банковская система убыточна. Чиновники говорят о том, что экономический кризис практически завершен и самое худшее для экономики позади. В реальности самое худшее впереди. В начале года в Резервном фонде было 5 триллионов рублей, при текущих ценах на нефть к концу следующего года он будет опустошен. В 2017 году бюджет ожидает большие проблемы. Не случайно сейчас появилась инициатива переноса выборов в Госдуму с декабря 2016 года на сентябрь 2016 года. Для меня перенос выборов более надежный индикатор реального состояния экономики, чем слова чиновников. В сентябре 2016 года еще живем, а дальше…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс